24.04.2007

Aktien: Wo ein Wille ist ... ist auch Performance. Die Gewitterwolken aus den USA werden zwar wahrgenommen, der Fluchtweg heisst derzeit aber nicht „Verkauf“ sondern „Kaufen in Europa“. M&A erlebte diesbezüglich in Europa erneut einen Höhepunkt. Gegen Ende der Woche rallierten Bank- und Versicherungswerte als das Gerücht, Unicredito würde Societe General übernehmen, die Runde machte. Und derzeit hört jeder zu ... Übrigens, im ersten Quartal 2007 summierten sich weltweit alle Börse-M&A-Transaktionen auf 1,1 Billionen US-Dollar!!

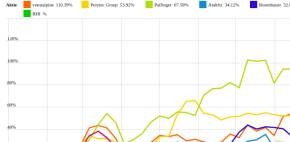

Performance (ytd): DJStoxx50E: +7,2%; S&P500: +4,4%; ATX +5,5% Sektoren (Europa, Woche): Plus: Banken; Minus: Öl & Gas Highflyer/Lowflyer (Woche): Stoxx50Euro: Soc.Gen. (+16%) / RWE (- 5%)

ATX: Telekom Austria (+ 4%) / bwin (-9%)

Renten: Bodenbildung? Der akzentuierte Rückgang der Rentenmärkte der letzten beiden Wochen bremste sich ein. Angesichts des konjunkturellen Umfeldes eine erwartete Reaktion. Zwar deutet die Europäische Konjunktur nach wie vor in Richtung Zinserhöhungen im Sommer, die US-Wirtschaft hingegen „schreit“ fast schon nach Zinssenkungen um stagflatorische Tendenzen noch rechtzeitig bekämpfen zu können. Wenn der schwache Dollar nicht wäre, wäre es einfach ... long US-, short EU-Bonds.

Die 3 Monats-Gelder: USA: 4,96%; Euroland: 3,95%; Japan: 0,60% Die 10-Jahres-Zinsen: USA: 4,69%; seit über einem Jahr invers ... Euroland: 4,21%; normal; Japan: 1,69%; normal;

Ausblick Aktien

Was ist offensichtlich das Schlimmste für einen Aktienvorstand (börsenotiert)? Zu viel Geld unter der Matratze und kein Wille dieses an seine Aktionäre auszuschütten. Also kaufen wir uns einfach die Konkurrenz. Erst recht, solange uns der Markt dazu auch applaudiert. So etwas wie die aktuelle Mergermania hatten wir doch schon einmal, oder? 1999 und 2000 wurden in ähnlichem Umfang Tech-, Internet- und Softwarefirmen gekauft. Die Folgen waren ein paar Monate später evident. Der einzige Unterschied zu heute ist, dass die Mehrzahl dieser Transaktionen damals mit Aktien oder Fremdkapital bezahlt wurden. Heute sitzen die Übernehmer auf ihrem „eigenen“ Geld.

Ausblick Renten: Tricky ...

Den steigenden Aktienmärkten wurde nicht mehr im selben Ausmass wie zuletzt entsprochen. Ein Zeichen, dass sich die Risikobilanz zwischen diesen beiden Asset-Klassen auszugleichen beginnt. Bodenbildung mit Rebound ist wahrscheinlich.

Globale Strategie

Aktien: „Index“ untergewichten, Stock picking übergewichten

Renten: kurzfristig übergewichten

Cash: übergewichten

Commodities: Edelmetalle weiterhin übergewichten

Technische Analyse

Aktien: bullish

Renten: Bund Future: Bodenbildung

Gold: bullish

Crude: bullish

Euro/Dollar: Euro-Stärke

Neue Mergermania

Aktien: Wo ein Wille ist ... ist auch Performance. Die Gewitterwolken aus den USA werden zwar wahrgenommen, der Fluchtweg heisst derzeit aber nicht „Verkauf“ sondern „Kaufen in Europa“. M&A erlebte diesbezüglich in Europa erneut einen Höhepunkt. Gegen Ende der Woche rallierten Bank- und Versicherungswerte als das Gerücht, Unicredito würde Societe General übernehmen, die Runde machte. Und derzeit hört jeder zu ... Übrigens, im ersten Quartal 2007 summierten sich weltweit alle Börse-M&A-Transaktionen auf 1,1 Billionen US-Dollar!!

Performance (ytd): DJStoxx50E: +7,2%; S&P500: +4,4%; ATX +5,5% Sektoren (Europa, Woche): Plus: Banken; Minus: Öl & Gas Highflyer/Lowflyer (Woche): Stoxx50Euro: Soc.Gen. (+16%) / RWE (- 5%)

ATX: Telekom Austria (+ 4%) / bwin (-9%)

Renten: Bodenbildung? Der akzentuierte Rückgang der Rentenmärkte der letzten beiden Wochen bremste sich ein. Angesichts des konjunkturellen Umfeldes eine erwartete Reaktion. Zwar deutet die Europäische Konjunktur nach wie vor in Richtung Zinserhöhungen im Sommer, die US-Wirtschaft hingegen „schreit“ fast schon nach Zinssenkungen um stagflatorische Tendenzen noch rechtzeitig bekämpfen zu können. Wenn der schwache Dollar nicht wäre, wäre es einfach ... long US-, short EU-Bonds.

Die 3 Monats-Gelder: USA: 4,96%; Euroland: 3,95%; Japan: 0,60% Die 10-Jahres-Zinsen: USA: 4,69%; seit über einem Jahr invers ... Euroland: 4,21%; normal; Japan: 1,69%; normal;

Ausblick Aktien

Was ist offensichtlich das Schlimmste für einen Aktienvorstand (börsenotiert)? Zu viel Geld unter der Matratze und kein Wille dieses an seine Aktionäre auszuschütten. Also kaufen wir uns einfach die Konkurrenz. Erst recht, solange uns der Markt dazu auch applaudiert. So etwas wie die aktuelle Mergermania hatten wir doch schon einmal, oder? 1999 und 2000 wurden in ähnlichem Umfang Tech-, Internet- und Softwarefirmen gekauft. Die Folgen waren ein paar Monate später evident. Der einzige Unterschied zu heute ist, dass die Mehrzahl dieser Transaktionen damals mit Aktien oder Fremdkapital bezahlt wurden. Heute sitzen die Übernehmer auf ihrem „eigenen“ Geld.

Ausblick Renten: Tricky ...

Den steigenden Aktienmärkten wurde nicht mehr im selben Ausmass wie zuletzt entsprochen. Ein Zeichen, dass sich die Risikobilanz zwischen diesen beiden Asset-Klassen auszugleichen beginnt. Bodenbildung mit Rebound ist wahrscheinlich.

Globale Strategie

Aktien: „Index“ untergewichten, Stock picking übergewichten

Renten: kurzfristig übergewichten

Cash: übergewichten

Commodities: Edelmetalle weiterhin übergewichten

Technische Analyse

Aktien: bullish

Renten: Bund Future: Bodenbildung

Gold: bullish

Crude: bullish

Euro/Dollar: Euro-Stärke